原标题:旅游特种兵,让同程旅行活成了“拼多多”

文丨黄小艺

旅游和电商一样,迎来了非一线市场的爆发期。

3月19日,同程旅行的2023年第四季度及全年业绩报告一出,给旅游业复苏再上了一针强心剂。

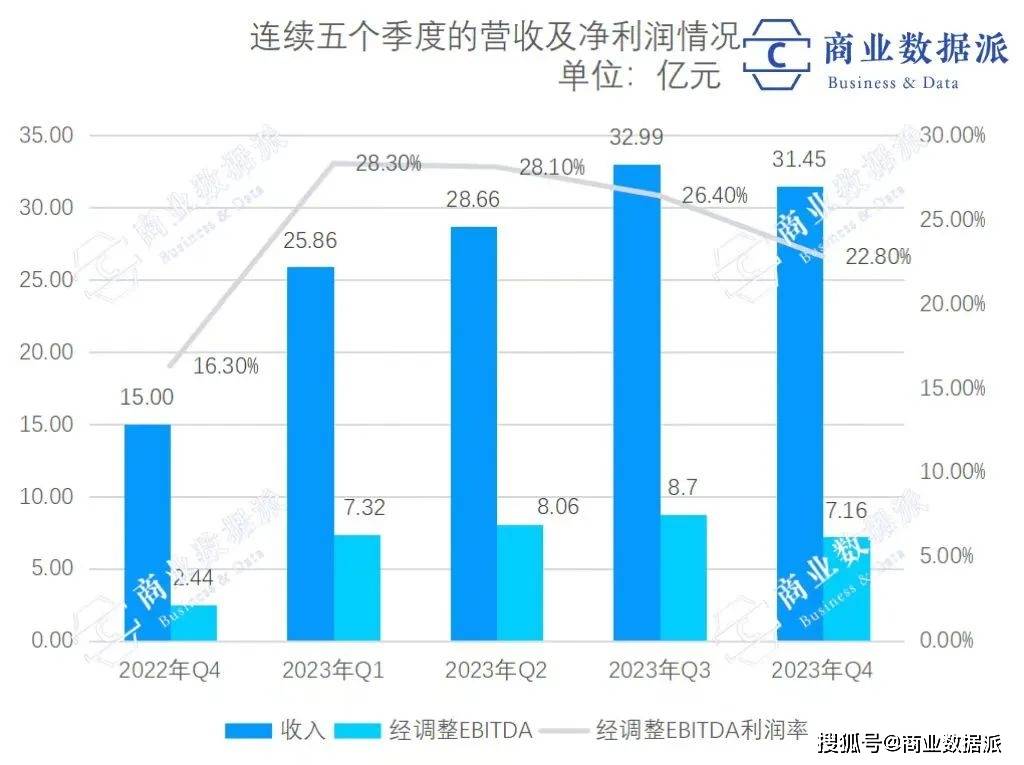

财报显示,2023年第四季度,同程旅行的收入为31.445亿元,同比增长109.6%;经调整EBITDA为7.159亿元,同比增加193.0%;而从全年数据来看,收入为118.962亿元,同比增加80.7%;全年经调整EBITDA为31.239亿元,同比增加117.4%。

更难得是,这些远超2019年的数据,是在2023年全国国内旅游总收入较2019年同期下降19%的情况下产生的,同程旅行以远超市场恢复速度的姿态大步快跑。

相隔一天之后,连续炸裂多个季度的拼多多也发布了最新财报,毫无意外地交了一份高额增长的答卷,全年收入同比增长90%,全年非美国会计准则下运营利润(Non-GAAP)同比增长 72%。

同程旅行和拼多多,这两个早早从低线市场切入行业的“性价比狂魔”,双双拿下业绩新高,再次验证了消费大转弯下“五环外需求”的旺盛力。

在整体消费承压但人们对美好生活的需求日益增加的当下,电商和旅游同为消费大头,在当下的环境中,展现出了高度的相似度,一路从狂热的消费升级,到关注“沉默的大多数”。

如果说,全球“新穷人”撑起了拼多多,那么旅游特种兵,也让同程旅行活成了旅游界“拼多多”。

一直以来,相比携程和飞猪,同程旅行是非一线市场的大玩家,当OTA们都在争夺高消费人群之时,同程旅行从非一线城市市场潜入,成为了国内用户规模最大的OTA平台。

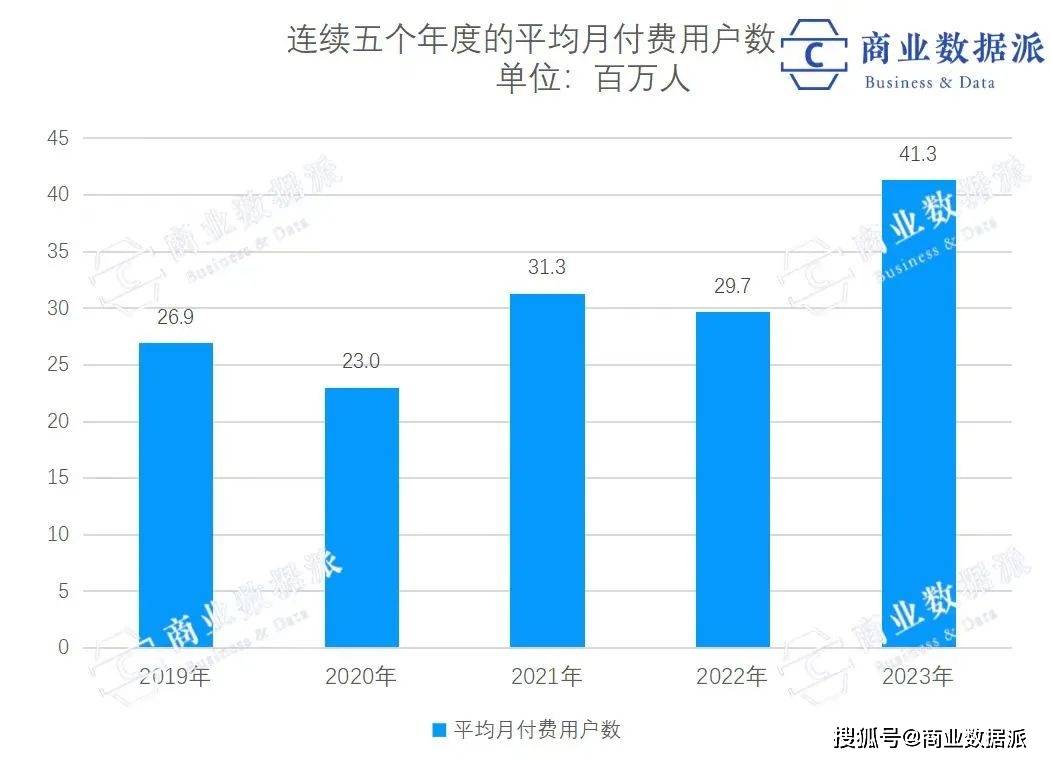

用户规模的增长,直接与业绩的规模相挂钩。据财报显示,近5年来,同程旅行平均月付费用户数从2019年的2690万人,稳定增涨到2023年的4130万人,非一线城市的注册用户约占注册用户总数的比例高达86.9%。

可以说,如今的市场来到了拼多多和同程旅行的优势侧。不过,回到行业视角来看,今年以来,同程旅行所主打的非一线市场,也成为各个平台所觊觎的香饽饽。

在过去默默生长的同程旅行,如今逐渐走到了行业的镁光灯下,能否守住自己的市场,又能否保持增长呢?

01 非一线大玩家业绩近翻倍,OTA也来到“拼多多时刻”

同程旅行的收入构成有三大板块:交通票务服务、住宿预订服务和其他业务。

其中,交通票务服务是同程旅行收入的基本盘,占总收入的比值高达50.7%。

2023年四季度,交通票务服务收入为14.73亿元,同比增加94.9%,接近翻倍。而拉通连续五年的分部数据来看,从2019年到2023年,分别是45.18亿元、34.71亿元、44.58亿元、33.79亿元、60.30亿元,2023年的同程旅行交通票务服务的增速可见一斑,达到了历史新高。

尽管交通业务的利润相对透明,但胜在成本也很低。据财报显示,交通票务产生的收入主要是来自向交通票证、旅游保险及其他配套增值旅游产品及服务供应商收取的佣金。换言之,在这个交易中,同程旅行作为代理,不承担存货风险且不对已经取消的票证预订承担责任。

更重要的是,以刚需的交通业务为底盘,同程旅行收获了用户基数和流量活跃度,得以将流量复用,导给住宿、旅游服务等其他业务。

一年来,同程旅行还在持续扩大交通服务范围。今年,同程旅行的“城市通”上线苏州、上海、无锡三地乘车码,一个小程序即可三地乘地铁,提升便利性;除此之外,还有洛阳地铁、南昌地铁等,通过城市通的公交地铁票务服务获取城市公共交通流量。

据财报显示,本地游的火爆,也提升了同程旅行汽车及用车业务的收入。

其次,是住宿预订服务,借助来自交通业务的庞大流量,通过丰富住宿选择、发起目的地营销活动等,也获得了显著的增长。

2023年,同程旅行住宿业务收入39亿元,同比增长61.5%,相较2019年同期增长65.4%;其中,2023年第四季度,同程旅行的国内酒店间夜量较2019年同期增长超70%,国际酒店间夜量也已完全恢复至2019年同期水平。据同程旅行财报解释,“该增长主要是由于旅游业持续复苏导致的住宿服务需求增加。”

酒店住宿是旅游业高毛利的核心业务之一,同程旅行的住宿业务占比约三成。相对均衡的收入结构分布,既有效降低了同程旅行的业务风险,也让同程旅行在市场波动中展现出了极强的稳定性和韧性。

如今,回到旅游复苏的背景下,同程旅行正在持续优化收入结构,不断提升住宿预订服务的收入,带来更好的利润。为此,去年,同程旅行旗下艺龙酒店科技也在综合品牌矩阵中加入更多中高星级的加盟酒店,吸引不同的客户群。

第三,则是“其他业务”,2023年,同程旅行其他收入19.67亿元,在总收入的占比提升至16.5%,意味着新的增长引擎已经成形。这一部分主要包括线上线下旅游平台的旅游服务收入、广告服务、酒店管理服务、商务旅游服务等。

值得一提的是,同程旅行早在此前,就提到过“要从OTA(在线旅行社)向ITA(智能出行管家)转型。”目前看来,已经有了成效。

同程旅行在财报中提到,会继续利用平台的数字化能力、用户洞察力,做更多旅游行业数字化升级的项目,包括协助成都双流机场等机场进行数字化转型和中转产品开发,与长白山合作开发一个整合当地旅游信息的智能旅游服务平台;此外,同程旅行还建立一个全面的PMS(酒店管理系统)品牌组合,为更多的单体与连锁酒店及非标住宿提供软件即服务(SaaS)解决方案等等。

总体来看,同程旅行通过交通票务提升了用户量,在庞大的用户基数下,进一步转化为住宿和旅游服务收入,并从供应端做深to B 的企业技术服务,让收入和利润飞轮旋转了起来。

02 守住非一线市场,不能只靠价格

越是向下扒开同程旅行的业绩,越发现其内里像极了拼多多。

无论是电商平台还是OTA平台,链接的都是产品和用户。首先,从用户的角度来看,同程旅行和拼多多都十分擅长找关键渠道“借力”,来触达非一线用户。这也是在互联网流量争夺战走向终局的当下,选手们必备的本领。

一如当年,遍布群聊的拼多多外链跳转,同程旅行同样是借助腾讯的微信流量渠道获得不少用户。据财报显示,2023年微信平台新付费用户中约72.7%来自中国非一线城市。

2023年四季度,同程旅行还在进一步挖掘腾讯背后巨大的用户池,例如,与腾讯游戏合作推出电竞活动;冠名2023TMEA腾讯音乐娱乐盛典;优化QQ浏览器及微信搜一搜平台的入口界面等等。

当然,也不能只盯着地主家的余粮,同程旅行仍然在搭建多元化的流量入口。例如,在支付宝小程序、手机供应商合作、开发鸿蒙系统以及开放线下加盟门店的过程中,增加用户的接触面,涵盖手机厂商生态、短视频生态、工具应用生态和线下服务生态等领域。

可以说,多管齐下之后,流量已经几乎不再是会掣肘同程旅行的因素了。接下来,同程旅行需要思考的是如何留住用户、提高用户的价值,而这之中的关键,就在于做好用户和产品的精准匹配。

我们仍以拼多多为例,拼多多的制胜法宝不是低价,而是精准匹配下的高效率。举个简单的例子,平台们都在做低价,为什么仍然做不过拼多多?原因在于,相比于其他平台的综合性经营,拼多多的本质是单品逻辑,将供给端已有的大量低单价的商品,匹配给海量的非一线市场用户,低价驱动、精准分发,把卖货的效率拉到了极致。

回到同程旅行来看,同程旅行也需要找到最匹配非一线市场用户的旅游产品——交通票务,特别是大巴、公交、地铁、廉价航空。对出行的人们而言,交通票务是刚需,即使是旅游特种兵们,喊出的口号“青春没有售价,站票直通拉萨”,省吃省用也省不了交通消费。

接下来的事情变得顺理成章,基于消费者的精准定位分析,同程旅行围绕人群做产品,丰富场景产品。

最核心的一点,就是围绕大部分的非一线城市用户,开发本地旅游产品,满足了小预算、短程轻便的特点。2023年9月,同程旅行宣布与快手本地生活达成合作,根据双方合作,同程旅行将为快手本地生活提供景区门票等供给。

除了低线城市居民,年轻人也是资金不足、消费低、追求性价比、爱旅游的核心代表,特别是近年来热衷于“不眠不休500块5座城”、“环绕式行军”的特种兵们。

2023年上半年,同程旅行有一个颇为亮眼的营销案例,乘着淄博的风,以时间紧、景点多、花费少的高强度的旅游方式吸引大学生群体,在抖音和小红书等社交媒体上发起活动,短短2个月时间,吸引超过百万大学生参与活动。

除此之外,同程旅行组织了多场旅游+主题活动,例如电竞比赛、露天市集、音乐节、滑雪热潮等等,全方位包围年轻人。

具有人群特色的“旅游+”,无疑将是接下来旅游业的核心玩法,在这一方向下,低价仅仅是最表面的一层,性价比和丰富度才是打动消费者们的关键。

在过去一年里,我们越来越确认,五环内的人也有五环外的需求。高线人群的旅游偏好下沉和低线城市的旅游需求释放,共同交织成了旅游的转型。

即使在快手、拼多多这些平台,手机等科技产品的销量同样很大。旅游业也是一样的,低线城市中有大量有待释放的需求,特别是小镇青年、中老年人,他们有着和一线城市居民不一样的消费偏好、不一样的消费习惯、不低甚至更高的消费潜力。

继续围绕平台的用户,做更精细化的洞察,开发出从价格、玩法、体验上都更具性价比、差异化和精准度的产品,是OTA们接下来的竞争点。

03 OTA的未来,新需求、新供应、新渠道

中国2023年旅游行业的新变化,可以总结为,报复性复苏背后的客单价低、频次高、多元化。

以多元化为例,旅行模式正在显著转变,尤其是年轻一代,现在更喜欢即兴旅行,主动寻找能够在社交媒体平台上引发讨论的独特热门景点。OTA们如何把握瞬息万变的需求,开发出爆款产品,成了新挑战。

进入新周期,OTA平台可以从新需求、新供给、新渠道三个维度来重构旅游服务。

从新需求来看,当下消费者的旅游风向变动快,从2023年初的淄博到2024年初的哈尔滨,再到近期的天水麻辣烫,一方面,考验的是OTA平台的资源丰富度和运营灵敏度,另一方面,也指向了新需求逐渐趋于小众化、文化导向,人们不再为传统景点而驻足,而是对于烟火氛围、地方特色、文化记忆等独特因素所吸引。

在这一需求洞察的背景下,从跟风到造势,OTA平台可以联合社交平台做更多的尝试。

从新供给来看,旅游本质是服务消费产品,想要打造低价高质的产品,必须深入供应链。

目前各个平台都在围绕供应链投入,例如携程增加大量自营路线,飞猪放宽平台生态,扩大供应链供应。而同程旅行则可以借助流量优势,吸引供应商们利用规模效应,降低采购成本、完成闭环。

但在竞争激烈的当下,这是远远不够的。

同程旅行针对供应链(例如酒店)所制定的一系列解决方案,既是在搭建第二增长引擎,也加深了同程旅行对供应端的掌控力,把服务C端和B端拼成了一块整体的能力地图,协同作用。

今年1月,同程旅行旗下旅智科技还联合多方,向住宿业推出“免费用放心住”网约房数字化解决方案。过去,作为住宿业一站式数智化解决方案服务商,旅智科技旗下已有“旅智云”、“住哲”、“金天鹅”和“云掌柜”四大品牌。截至2023年,旅智科技累计服务超过5万家住宿业客户。

要知道,同程旅行所匹配的大多是低星酒店,而低星酒店不同于高星,在全国市场中往往分散且连锁率较低,缺乏数字化能力,也难以将数字化外延规模化。这也意味着同程旅行想要深入酒店数字化流程,还有巨大的市场。

最后,从新渠道,长远看来,出海必然是OTA平台未来的趋势和机会。一方面,无论是出境游、海外游都是“现金牛”业务,另一方面,由于环节多、专业性高,具有高壁垒,也十分值得投入。

值得注意的是,不同于其他平台做出国游业务链条长、重,同程旅行的境外业务,选择了复制平台模式。

据透露,同程旅行将在近期上线一款名为“WatsTravel”的本地化APP,为北美客户提供机票、酒店等旅行产品的一站式预订服务。

进入2024年以来,同程旅行明显加快了在海外市场的布局。目前,同程旅行已在新加坡设立了海外总部办公室,未来还会英国、泰国、印尼、菲律宾、加拿大等市场,拓展国际机票、国际酒店、出境度假等业务。

在当下旅游复苏的背景下,市场来到了同程旅行的优势区,如何顺势而发,为下一个周期积累更多的能量,也是同程旅行的新挑战。返回搜狐,查看更多

责任编辑: