原标题:浅析我国酒店行业近状及趋势

一、前言。

酒店是指通过向客人出售客房、餐饮及其他综合服务而获得经济收益的商业机构。按照经营性质主要可分为商务型酒店、度假型酒店、经济型酒店、公寓式酒店、连锁酒店、主题型酒店等。

在我国,得益于21世纪以来国民经济、交通设施的快速发展,相关商务、旅游、休闲等出行住宿需求稳定扩张,带动国内酒店行业实现了长足发展,其商业版图遍布大江南北,为消费者提供着便捷易达的酒店服务。

但也正是由于酒店行业对旅游经济、商旅出行环境的高度依赖,2020年疫情爆发以来,行业业绩大幅下滑,中小单体酒店大批关店、龙头连锁品牌面临生存压力,整个行业经历了一轮残酷洗牌。所幸我国已采取了有效得当的疫情防控措施,自2022年末防疫“新十条”发布以来,旅游和商务市场有序恢复,酒店行业所受冲击正在加速减弱。长期来看,未来国内消费者消费预期和消费结构的不断改善,以及数字化技术的广泛应用等因素,都将为行业发展带来新的市场机会。

二、行业近状分析。

1、疫情影响长期持续,行业整体承压复苏。

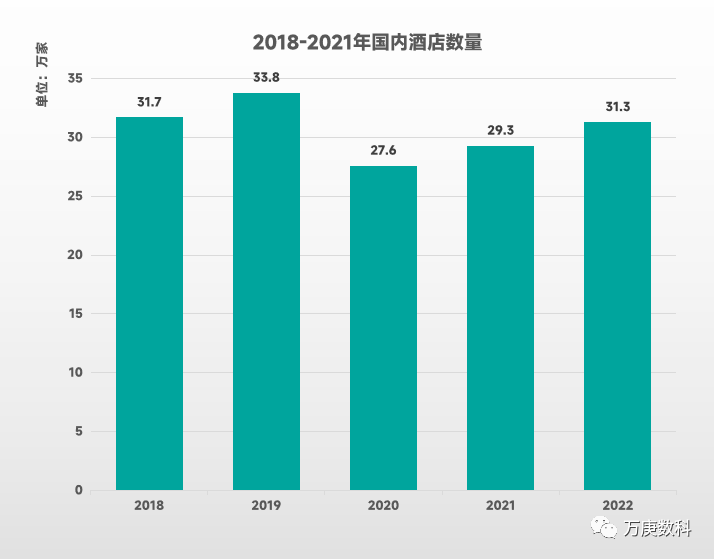

(数据来源:中国饭店协会、酒店之家)

2018-2022年间,国内酒店数量处于频繁变动状态:2018-2019年,行业保持正常运行发展,从31.7万家增至33.8万家;2020年,行业遭受疫情冲击,商旅市场萎缩,酒店规模大幅下降至27.6万家;2021-2022年,在面临“供给冲击、内需收缩和预期走弱”的三重压力下,国内经济恢复势头放缓,商旅游客数量回弹幅度低于预期,酒店数量虽持续回升至31.3万家,但并未达到疫情前水平。放眼2023年,疫情影响已基本消退,消费者商旅出行频率、意愿大大增加,酒店行业有望迎来关键复苏期。

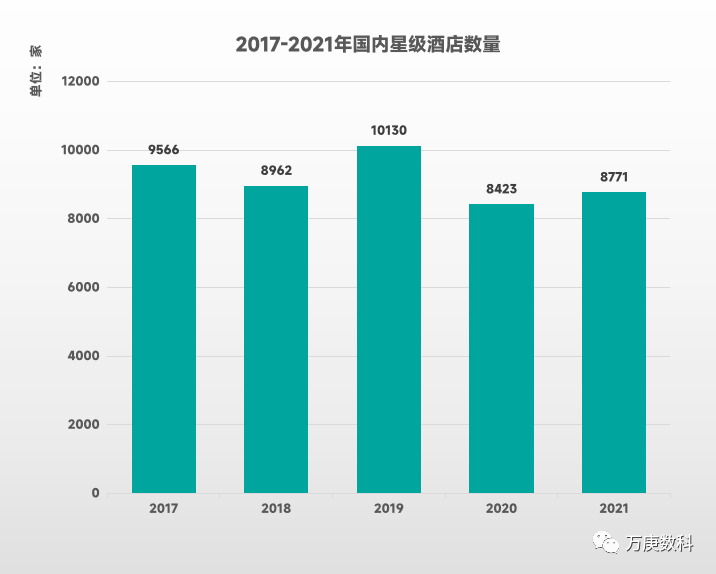

(数据来源:国家统计局)

星级酒店作为行业中中高端类别的存在,往往代表着更高的服务水平、更大的个体规模。仅从2018-2021年国内星级酒店数量的走势来看,与酒店行业整体数量的增减完全吻合。但星级酒店数量的变动幅度会略小于行业整体,例如2019-2020年,行业整体为-18.3%、星级酒店为-16.9%;2020-2021年,行业整体为6.2%、星级酒店为4.1%。表明星级酒店在拥有更好抗风险能力的同时,在重新入局行业时显得更为谨慎与不易。

2、游客规模大幅下降,酒店营收同步缩减。

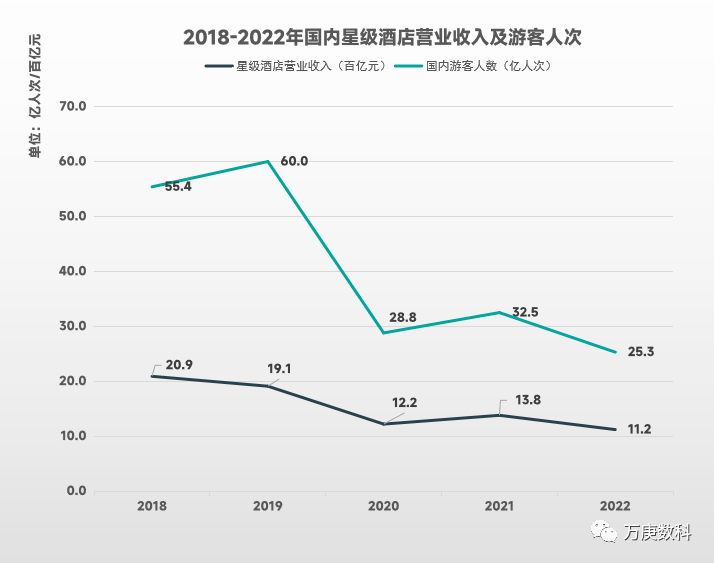

(数据来源:文旅部、国家统计局)

与旅游业的强关联性,使得酒店行业景气度受其影响较大。2018-2022年间,我国星级酒店营业收入变动基本与国内游客人次相符。2019-2020年,国内游客人数从60亿骤减至28.8亿,降幅为52%;星级酒店营收也随之大幅下滑,从1910亿降至1220亿,降幅超36%。之后,二者虽在2021年小幅回升,但在2022年国内多点疫情频发、防控力度加强的影响下再度双双下跌。值得一提的是,防疫政策优化后,2023年旅游业预期向好,游客人次有望增至50亿以上,为酒店行业营收增长带来丰沛消费力。

3、行业旺季略有收缩,入住规模普遍偏低。

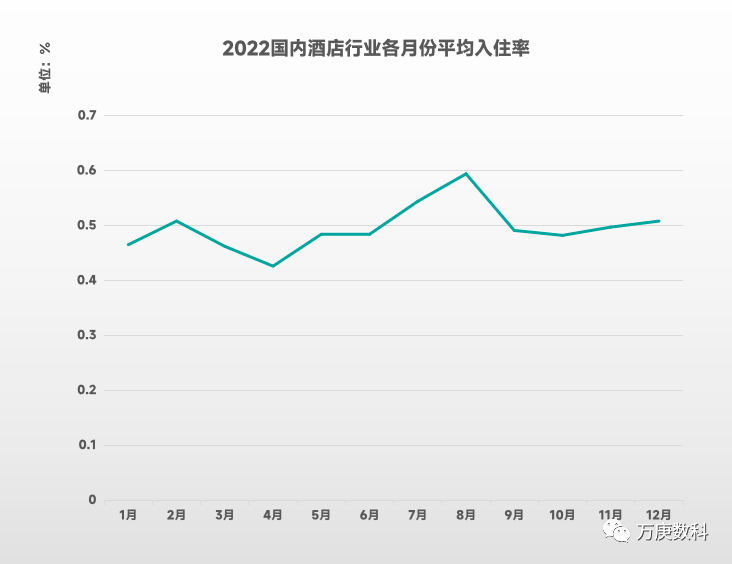

(数据来源:旅智)

2022年,酒店行业虽在店铺规模上有所增长,但由于商旅活动仍受疫情所限,其入住率和营收规模并未实现回暖。从2022年国内酒店行业各月份平均入住率来看,全年旺季仅出现在7、8月份,而以往的五一、十一“黄金周”并未带动当月入住率的大幅上升,旺季出现频率明显收窄。此外,在2022年的12个月中,有2/3的月份平均入住率低于50%,行业入住率整体偏低,相关资源闲置严重,亟待大量市场需求进入来带动酒店行业正常运作。

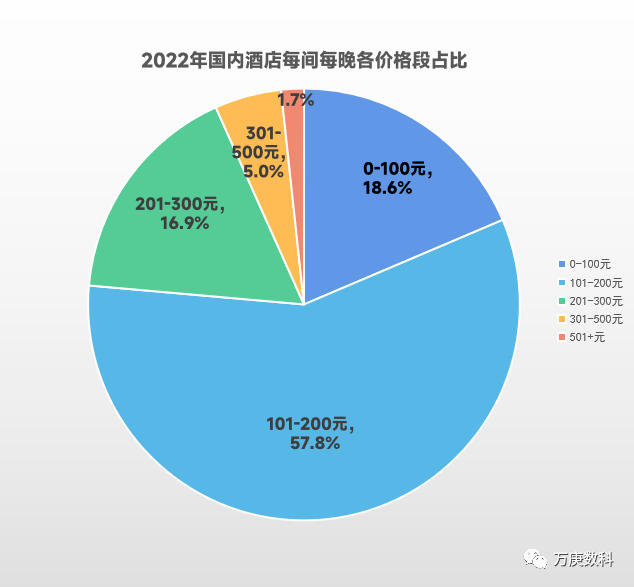

4、经济适用占据主流,中高端市场潜力巨大。

(数据来源:旅智)

2022年,在经济环境整体下行、居民收入预期不佳的背景下,大部分酒店消费者更青睐经济适用的商品。从酒店房间价格档位来看,101-200元/间/晚成为最主流的选择,占比高达57.8%;稍低档的0-100元位列其次,占比为18.6%。二者合计占比超过76%,经济房型走热成为去年酒店行业的一大鲜明消费特点。而另一方面,200元以上档位的中高端房型仅占比23.6%,随着经济复苏加快,享受型商旅出行需求回升,可以预见其将拥有较大的增长空间。

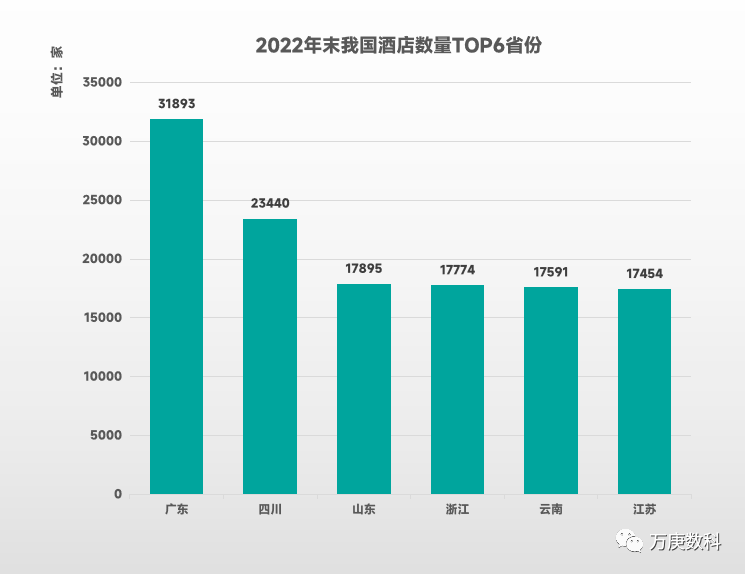

5、旅游大省酒店林立,行业重心偏向南方。

(数据来源:酒店之家)

从2022年末我国酒店数量靠前的省份来看,一方面,其皆属于旅游资源丰富、或经济水平发达的省份;另一方面以南方地区为主,TOP6中仅有山东省属北方地区。反映出我国南方旅游业发达地区对酒店行业的整体发展起较为重要的带动作用。此外,上述省份中TOP3的酒店数量呈阶梯状分布:广东省独拥约3.2W家酒店,排名第二、三的两省则降至2.3W、1.7W,与广东省规模差距较大,表明广东省酒店行业发展在全国范围内具备一定的先进性与可借鉴性。

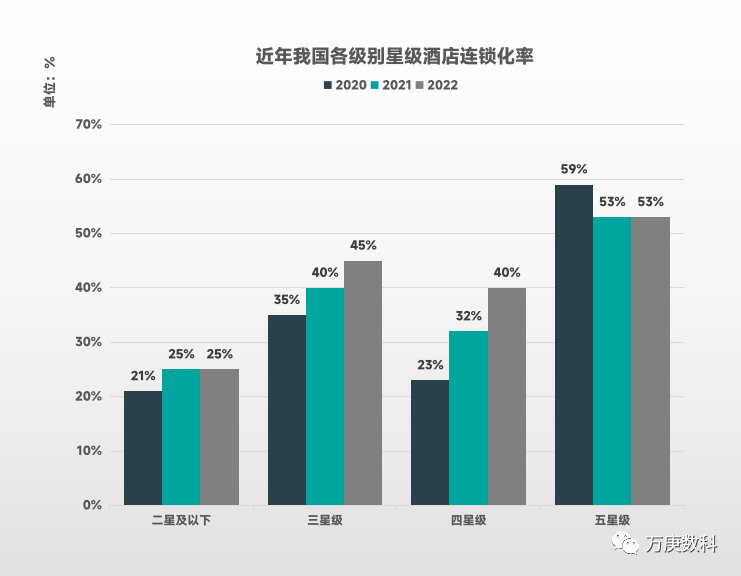

6、规模经营抵御寒冬,酒店连锁报团取暖。

(数据来源:文旅部、相关机构)

面对疫情所带来的长期影响,酒店行业、特别是具备一定实力的星级酒店纷纷提高连锁化率,以期通过规模化运营提高自身对行业下行冲击的抵御能力。结合近年我国各级别星级酒店的连锁化率变动,在星级酒店中占比最大的三星级、四星级酒店连锁化率稳定提高,分别从2020年的35%、23%提高至2022年的45%、40%。此外,从整体来看,酒店星级与其连锁率基本呈正相关关系,五星级酒店拥有超过50%的连锁率、二星及以下酒店仅有25%,也印证了连锁经营会为星级酒店带来一定程度的优势。

7、酒店行情季节变动,不同规格差异显著。

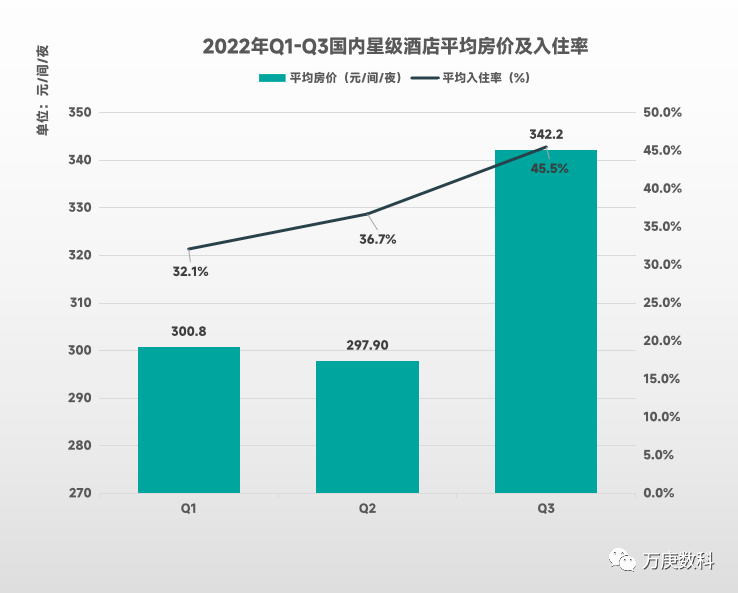

(数据来源:文旅部)

从2022年Q1-Q3国内星级酒店平均房价来看,淡旺季间有着不小差价,Q3均价为342元/间/夜,Q2约298元/间/夜,二者相差近15%。然而即使在差价策略影响下,星级酒店淡季平均入住率仍较低,Q1仅为32.1%。表明行业有待采取除差价外的更多方式来吸引淡季消费,在旅游淡季强化其他消费场景例如商务、聚会、宴请等来拉动需求。此外,2022年前三季度的星级酒店平均入住率明显低于行业整体水平,这主要由于国民经济下行的特殊期间,相较于经济型酒店,星级酒店过高的价格使其服务水平优势弱化、市场竞争力大大下降。

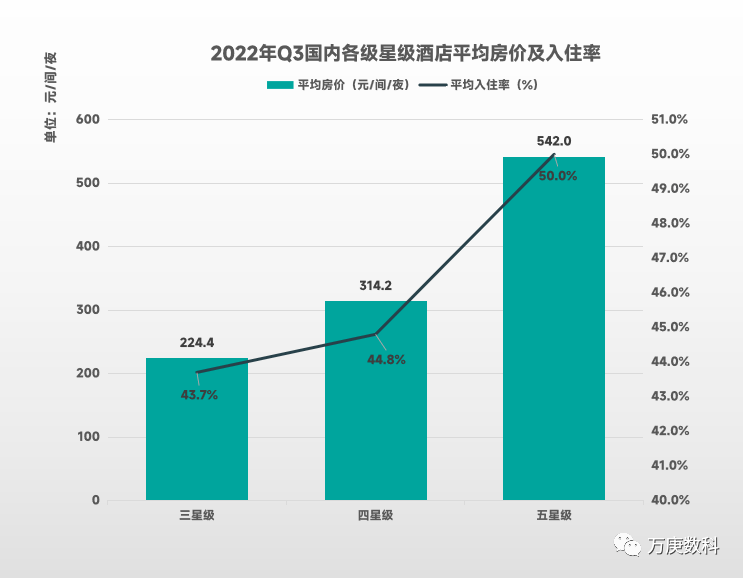

(数据来源:文旅部)

与星级酒店在不同季节的数据差异相似,不同规格星级酒店的平均房价及入住率也有较大差距。仅就2022年旺季,即Q3数据来看,五星级酒店在平均价格和入住率上皆大幅领先于三、四星级酒店,其平均价格542元更是高于三星级酒店224元的140%以上。这主要得益于五星级酒店较为稳定的高端消费人群、及其在目标消费者中较强的不可替代性。

8、相关政策。

2022年1月,国务院印发《“十四五”旅游业发展规划》,提出深化“互联网+旅游”,推进智慧旅游发展;完善旅游产品供给体系,推动文化和旅游市场主体数字化转型,形成多产业融合发展新局面;拓展大众旅游消费体系,提升旅游消费服务,更好满足人民群众多层次、多样化需求等。

2022年2月,文旅部发布《关于促进服务业领域困难行业恢复发展的若干政策》,要求加强银企合作,建立健全重点旅游企业项目融资需求库,引导金融机构对符合条件的、预期发展前景较好的星级酒店、旅行社等重点文化和旅游市场主体加大信贷投入,适当提高贷款额度。

2022年7月,央行、文旅部联合印发《关于金融支持文化和旅游行业恢复发展的通知》,强调切实改善对文化和旅游企业的金融服务,并探索建立文旅企业资产评估体系,发挥政府性融资担保体系在降低文旅企业融资成本中的作用,促进文化和旅游行业尽快恢复发展。

三、行业趋势展望。

1、经营环境整体改善,酒店行业预期向好。

随着我国疫情消退与经济复苏加速进行,酒店行业所依赖的商旅环境全面改善。据统计,就在今年2月,酒店业三大指标已恢复并反超疫情前水平,OCC(入住率)同比19年2月提升4.9%,ADR(平均房价)同比19年2月提升11.7%,RevPAR(实际营收)同比19年2月提升20.8%,为2023年酒店行业复苏奠定了良好开局。

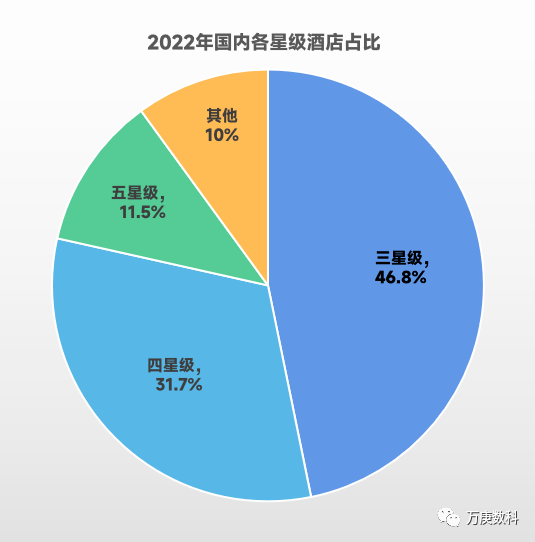

2、消费结构持续升级,中高端酒店将发力。

从酒店业较为成熟的发达国家发展经验来看,中高端酒店是酒店业的主要构成,占比基本在70%以上。而目前我国酒店市场仍以经济型为主,中高端酒店仅占比35%左右,具有较大增长空间。未来,在疫情减弱、经济好转、居民消费信心增强等多重有利因素作用下,中高端酒店或将成为更多消费者的选择,并为行业发展提供新的强力增长点。

3、连锁酒店稳定扩张,品牌运作愈发重要。

过去三年疫情在对酒店行业造成冲击的同时,也加速了其优胜劣汰,使行业集中度不断提高。其中,连锁酒店较好的抗风险能力和品牌塑造力逐渐被市场主体所认可,例如国内中高端星级酒店连锁率突破40%,龙头品牌在行业发展中的地位愈发举足轻重。而面对竞争激烈的酒店市场,如何长期保持自身领先水平,品牌运作能力将成为关键之一。

4、数字技术融合应用,数字平台降本增效。

数字化技术发展至今,已在酒店领域得到了一定应用,并催生出智慧酒店、无人酒店等新业态。未来,数字化技术普及及广泛应用于酒店行业将是必然趋势,通过建立以酒店业务全过程管理为核心的数字管理平台,不仅可实现对酒店项目的高效管控、大幅降低运营成本;还能够提升服务质量、改善用户体验等,全方位提高品牌的市场竞争力。返回搜狐,查看更多

责任编辑: